新築住宅の取得時には様々な税制優遇があります。

中古住宅購入やリフォームと比較すると新築住宅購入の制度は非常に充実しており金額が大きく優遇されている状況です。

今回は、新築住宅購入にあたっての税制優遇制度について解説いたします。

住宅ローン控除

まずは、皆さんよくご存知の住宅ローン控除から紹介していきましょう。

住宅ローン控除は、年末のローン残高の0.7%が「所得税+住民税の一部」から最大13年間控除(減税)される制度のことです。

所得税などから控除される金額(ローン控除額)は次の式で算出されます。

ローン控除額年末借入金残高控除率(0.7%)

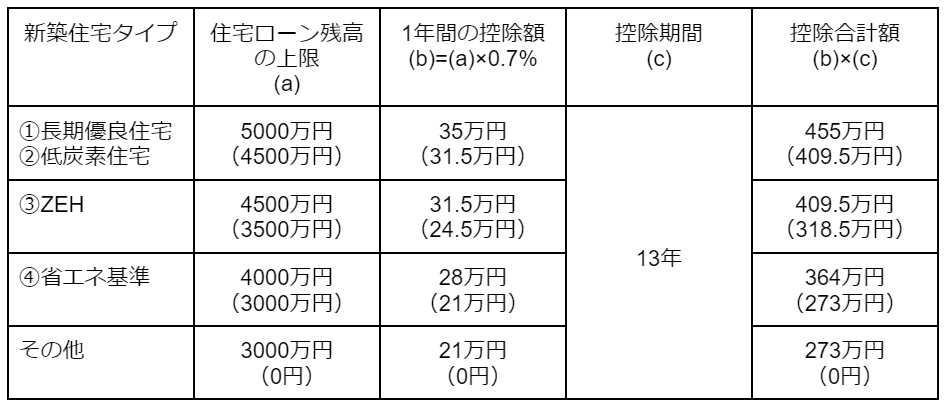

また、新築住宅における物件のタイプによって、下表のように住宅ローンの最大控除額が変動します。

※カッコ内の金額は2024年〜2025年に減額するケースです。

それでは新築の住宅タイプについて解説しておきましょう。

①長期優良住宅

長期優良住宅とは、下記の認定基準を満たした住宅のことです。

・劣化対策等級3以上

・耐震等級2以上

・維持管理対策等級3以上

・断熱等性能等級4以上

・維持保全計画

②低炭素住宅

低炭素住宅とは、二酸化炭素の排出を抑制した省エネ住宅のことです。

断熱性・省エネルギー性・低炭素化措置を満たす必要があり、長期優良住宅と低炭素住宅の総称を認定住宅と呼びます。

③ZEH

ZEH(ゼッチ)水準省エネ住宅とは、断熱等性能等級5かつ一次エネルギー消費量等級6の住宅です。

ZEHはネット・ゼロ・エネルギー・ハウスの略です。

④省エネ基準

省エネ基準適合住宅とは、日本住宅性能表示基準における断熱等性能住宅4以上且つ一次エネルギー消費量等級4以上の性能を有する住宅のことです。

最大で455万円が控除される住宅ローン控除制度を受けるためには、初年度の確定申告が必要です。

会社員は翌年から年末調整で対応可能です。

認定住宅の所得税特別控除

この制度は、長期優良住宅、低炭素住宅、ZEH水準省エネ住宅を新築で取得した場合は、一定額を所得税から控除する制度です。

住宅ローンを借りていない人でも適用可能で、住宅ローン控除と併用はできないため、いずれか有利な方を選択できるような制度になっています。

尚、減税額は最大で65万円です。

・要件

| 対象の住宅 | 認定住宅またはZEH水準省エネ住宅 |

| 特別控除額 | 性能強化費用相当額×10%(上限650万円) |

| 所得制限 | その年の合計所得が3000万円以下が適用 |

| 繰越控除 | その年の所得税額から控除しきれない場合は翌年に繰り越して控除が可能 |

| 期限 | 2023年12月31日までに居住用に供すること |

住宅取得等資金贈与の非課税特例

住宅取得等資金贈与の非課税特例とは、住宅を取得するための贈与であれば一定額まで贈与税を課さないという制度です。

贈与税は本来税率が高くなるため、多額の住宅資金を受け取る場合はこの制度を使うと良いでしょう。

2023年12月31日までは、一般住宅が500万円、質の高い省エネ等住宅は1000万円となっています。

質の高い省エネ等住宅とは、断熱等性能等級が4、または一次エネルギー消費量等級4〜5の基準に適合していることが必要で、

耐震等級2〜3またはその他の免震建築物の基準に適合していること、高齢者等配慮耐震等級3〜5であることを言います。

この制度を受けるためには、贈与を受けた年の翌年に贈与税の申告書を提出する必要があります。

以上、今回は新築住宅税制優遇制度について解説しました。

新築住宅の購入で様々な節税が可能なので適応期間内にご検討されてはいかがでしょうか。